グリーンボンド発行に関するお知らせ

雪印メグミルク株式会社(代表取締役社長:佐藤 雅俊、以下「当社」)は、国内市場において公募形式によるグリーンボンドを発行(以下「本発行」)する予定であり、本日10月26日(水)に本発行に向けた社債の訂正発行登録書を関東財務局に提出しましたのでお知らせいたします。本発行は、当社グループにとって初めてのグリーンボンドとなります。

今回の発行に際し、当社のESG戦略に関する取組みを推進するとともに、債券投資家の皆さまをはじめとした全てのステークホルダーの方々に当社グループの取組みをより一層認知いただくため、グリーンボンド・フレームワーク(以下「本フレームワーク」)を策定しました。

本フレームワークは、ICMA(国際資本市場協会:International Capital Markets Association)の「グリーンボンド原則2021」並びに環境省の「グリーンボンドガイドライン2022年版」に基づき策定しており、適合性評価に関するセカンドオピニオンを、第三者評価機関である株式会社格付投資情報センター(以下「R&I」)より取得しております。

記

1.本発行の背景

私たちを取り巻く環境は、地球温暖化による深刻な気候変動など、不透明で厳しい状況にあります。そのような中、当社グループは、「健土健民」※1の志に基づき、酪農乳業に関わるバリューチェーンのいたるところで生み出される価値の提供によって、現代の様々な社会課題の解決を図り、健全で豊かな環境を保全し、将来世代にも継承することができる持続可能な社会の構築を目指します。

※1「健土健民」とは、当社の前身企業の一つである雪印乳業株式会社が掲げた創業の精神。「酪農は大地の力を豊かにし、その豊かな大地から生み出された牛乳・乳製品は、最高の栄養食品として、健やかな精神と強靭な身体を育む。」ということを意味します。私たちが社会に果たすべき大きな役目であり、今も昔も変わることなく一貫した、私たちの存在意義・志と捉えています。

2.本発行の目的

当社グループは、事業活動を通じて、社会とともに持続的に成長していくために、重要課題(マテリアリティ)を特定し、KPI(重要管理指標)を設定してサステナビリティ経営を推進します。

当社グループのサステナビリティへの取組みを、債券投資家の皆様をはじめとした全てのステークホルダーの方々により一層認知いただき、継続的な信頼関係を構築することを企図し、重要課題(マテリアリティ)の一つである環境負荷の低減に向けた活動に必要な一部の資金について、策定したフレームワークに基づき本発行を行います。

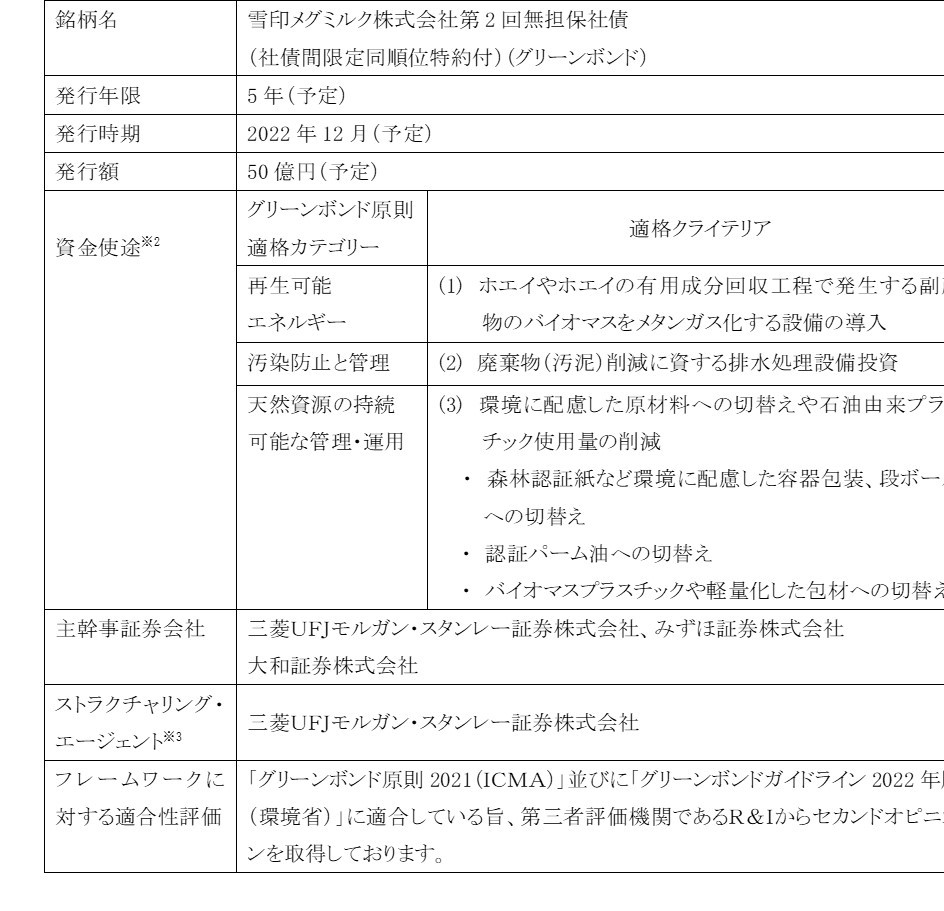

3.本発行の概要

セカンドオピニオンの詳細については、R&Iのウェブサイトをご参照ください。

https://www.r-i.co.jp/rating/esg/greenfinance/index.html

※2記載のある適格クライテリアのいずれかに充当する予定です。

※3ストラクチャリング・エージェントとは、グリーンボンド・フレームワークの策定及びセカンドオピニオン取得の助言などを通じて、グリーンボンドの実行支援を行なう者のことです。

・適時開示「グリーンボンド発行に関するお知らせ」

https://www.meg-snow.com/news/files/221026gb.pdf

・雪印メグミルク株式会社 グリーンボンド・フレームワーク

https://www.meg-snow.com/news/files/221026gbframework.pdf