スチームトラップ市場の発展、傾向、需要、成長分析および予測2024ー2036年

スチームトラップ市場の発展

提出日 (2024年01月02日)、SDKI Inc.(本社:渋谷区、東京都)は、2024年と2036年の予測期間を対象とした「スチームトラップ市場」に関する調査を実施しました。

市場調査レポートの詳細な洞察は、次の場所で入手できます: https://www.sdki.jp/reports/steam-trap-market/108171

調査結果発表日: 2024年01月02日

調査者: SDKI

調査範囲: 当社のアナリストは 550市場プレーヤーを対象に調査を実施しました。調査対象となったプレーヤーの規模はさまざまでしました。

調査場所: 北米 (米国およびカナダ)、ラテンアメリカ (メキシコ、アルゼンチン、その他のラテンアメリカ)、アジア太平洋 (日本、中国、インド、ベトナム、台湾、インドネシア、マレーシア、オーストラリア、その他のアジア太平洋)、ヨーロッパ(イギリス、ドイツ、フランス、イタリア、スペイン、ロシア、NORDIC、その他のヨーロッパ)、および中東とアフリカ (イスラエル、GCC 諸国、北アフリカ、南アフリカ、その他の中東とアフリカ)

調査方法: 現地調査 250件、インターネット調査 300 件

調査期間: 2023年11月 – 2023年12月

重要なポイント: この調査には、成長要因、課題、機会、最近の市場傾向を含む、スチームトラップ市場の市場動態調査が含まれています。さらに、この調査では、市場の主要プレーヤーの詳細な競争分析が分析されました。市場調査には、市場の分割と地域分析(日本とグローバル)も含まれます。

市場スナップショット

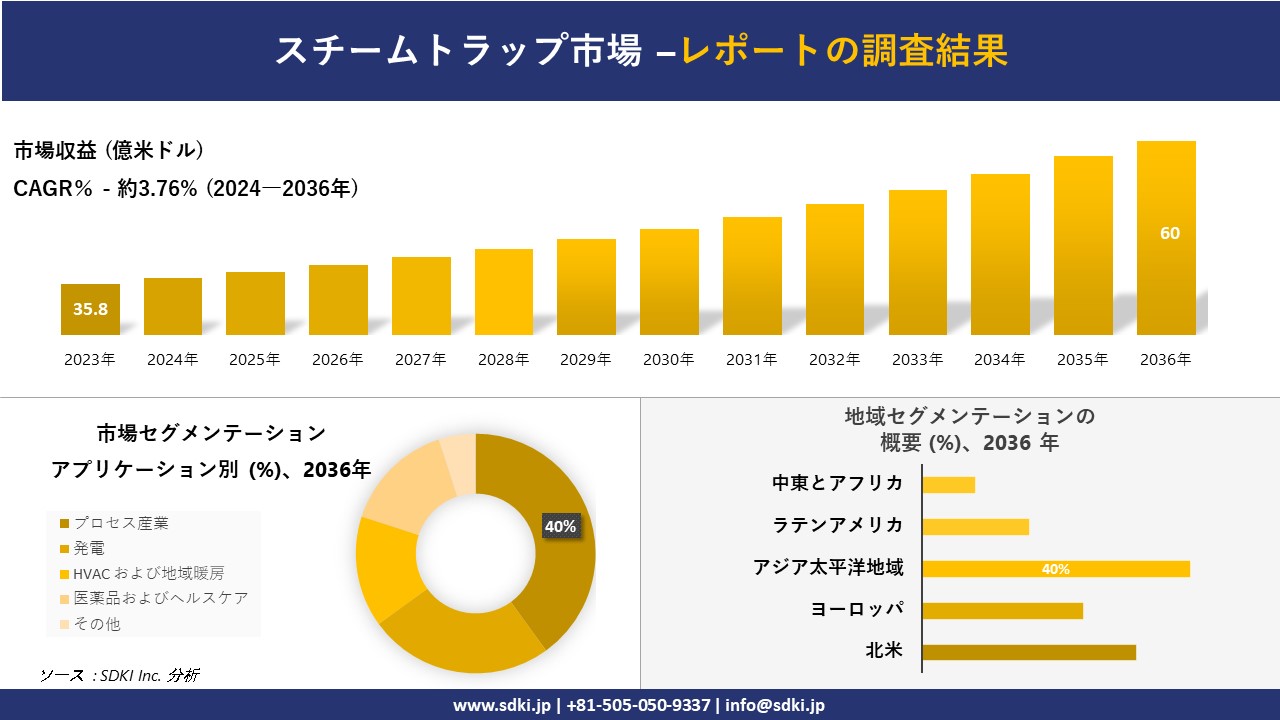

SDKIの分析調査分析によると、スチームトラップ市場の市場規模は2023年に約35.8億米ドルと記録され、2036年までに市場の収益は約60億米ドルに達すると予測されています。 さらに、市場は予測期間中に約 3.76% の CAGR で成長する態勢が整っています。

市場概要

スチーム トラップに関する SDKI 市場調査分析によると、持続可能性と環境保護への注目の高まりにより、市場は大幅に成長すると予想されています。組織が二酸化炭素排出量とエネルギー消費量の削減に努めるにつれて、持続可能な実践がますます重視されています。エネルギー効率に貢献するスチーム トラップは、これらの持続可能性目標と一致しており、高度で効率的なスチーム トラップ技術の導入を推進しています。私たちの分析によると、世界のグリーンテクノロジーと持続可能性の収益は、2022 年にほぼ 135 億米ドルであり、予測期間中に増加すると見込まれています。世界的なグリーンテクノロジーと持続可能性産業の成長に伴い、スチームトラップ市場も同様に上昇すると予想されます。

ただし、当社のスチーム トラップ市場の現在の分析と予測によると、スチーム トラップの最適なパフォーマンスを確保するには定期的なメンテナンスが必要です。メンテナンスを怠ると、効率が低下し、エネルギーコストが増加する可能性があります。ユーザーによっては、継続的なメンテナンス要件の管理に支援が必要な場合があります。

最新ニュース

当社の調査によると、スチームトラップ市場の企業では最近ほとんど開発が行われていないことがわかりました。 これらは:

• 2022 年 9 月、TLV はプロセス負荷用に再利用可能なスチーム トラップを導入しました。 FJ32 は、ユニバーサル QuickTrap 接続を採用した加硫機、ジャケットパン、熱交換器などの加工用途向けに作成されたフリーフロート スチーム トラップの製品ラインです。

• 2021年1月、Miyawaki Inc.は「鋳鉄製レバーフリーボールフロートスチームトラップ G30型」の発売を発表しました。

市場セグメンテーション

当社のスチームトラップ市場調査では、アプリケーションに基づいて、プロセス産業、発電、HVAC および地域暖房、医薬品およびヘルスケア、その他に分類しています。 プロセス産業は、2036 年までに市場全体の 40% を占める最高のシェアを占めると予測されています。このセグメントの成長は、製薬産業での使用によるものです。当社の分析によると、製薬業界の収益は 2023 年に約 10,880 億米ドルとなり、今後も成長が見込まれます。製薬業界の成長に伴い、スチームトラップ市場のプロセス産業セグメントも同様に増加すると予想されます。

地域概要

当社のスチーム トラップ市場に関する洞察によると、アジア太平洋地域のストリーム トラップ市場は、最終用途産業の拡大により成長しています。 APAC における石油・ガス、化学、発電、食品加工などの産業の成長は、この地域のスチーム トラップの需要に貢献しています。これらの業界では、さまざまなプロセスで蒸気に大きく依存していることがよくあります。私たちの分析によると、2022 年には中国が APAC 最大の産油国となり、毎日 4百万バレル以上の石油を生産していました。 APACの主要国における石油産業の成長に伴い、ストリームトラップ市場も成長すると予想されます。

日本のスチームトラップ市場は、産業活動と密接な関係にあるスチームトラップの需要により成長しています。日本では製造業の成長や産業の拡大に伴い、蒸気システムを効率的に管理するためのスチームトラップの需要が高まると考えられます。当社の分析によると、2023 年の製造業の追加収益は 10,150 億米ドルであり、今後さらに増加すると見込まれています。製造業の成長に伴い、スチームトラップ市場も同様に成長すると予想されます。

スチームトラップ市場の主なプレーヤー

当社の調査レポートで述べたように、世界のスチームトラップ市場で最も著名なプレーヤーは次のとおりです:

• Armstrong International Inc.

• Barnes & Jones LLC,

• Colton Industries

• Emerson Electric Co.

• Esco Group

これに加えて、日本市場のトップ 5 プレーヤーは次のとおりです:

• TVL International Inc.

• Mitsubishi Corporation,

• Shin Etsu Chemical Co. Ltd.

• Fujitec Co. Ltd.

• Miyawaki Inc.

サンプルリクエストのリンク:

https://www.sdki.jp/sample-request-108171

会社概要:

SDKI の目標は、信頼できる詳細な市場調査と洞察を提供することです。当社は、成長指標、課題、傾向、競争環境に関する詳細な市場レポートの調査と提供に重点を置くだけでなく、最大限の成長と成功に向けてお客様のビジネスを完全に変革することにも重点を置いています。当社の市場調査アナリストは、さまざまな業界や市場分野のあらゆる規模の企業と長年働いてきた経験に基づいています。

連絡先情報–

お問い合わせフォーム: https://www.sdki.jp/contact/

電話番号: +81 50 50509337 (900-18:00) (土日祝日を除く)

URL: https://www.sdki.jp/