IFA法人大手に所属するのが本当に良いの?

そもそもIFA法人の大手の定義が知りたい

大手IFA法人と中小やベンチャー系で報酬や給料は変わるのか知りたい

大手IFA法人に所属するメリット・デメリットが知りたい

この記事ではこのような疑問に答えてまいります。

IFA業界は、まだ10年程度と歴史の浅い業界ですが、最近ではIFA事業で上場する企業も出てきており、成長著しい業界でもあります。その結果、中小・ベンチャーが多かったこの業界も、今では上場を果たす企業まで出てきました。

この記事では以下の内容で解説していきます。

- IFA業界における「大手」の定義とは

- 大手IFA法人に所属するメリット

- 大手IFA法人に所属するデメリット

- 「大手」と「中小・ベンチャー」のどちらが良いのか

- IFA法人を効率良く比較する方法

IFA業界における「大手」の定義とは

まず最初に、IFA業界において、どこからが「大手」で、どこからが「中小・ベンチャー」になるのかの定義にについて解説していきます。

IFA法人が必ず取得する免許である金融商品仲介業の登録は全国で600社以上ありますが、基本的には上場企業、またはその子会社を「大手」と定義して差し支えないと思います。

また所属しているIFAの人数が100人を超えている法人は「大手」のくくりに入れても良いかもしれません。以下にあげる例の通り、数はそれほど多くはなく、数社程度しかありません。ですので、ほとんどのIFA法人は中小・ベンチャーということになります。

大手IFA法人の一例

アイ・パートナーズフィナンシャル・・・東証グロース。2021年6月上場。所属IFA212名(2022年3月末現在)

ライフデザインパートナーズ・・・アイザワ証券子会社。

Innovation IFA Consulting・・・イノベーションの子会社。

ひびきフィナンシャルアドバイザー・・・ひびき証券と楽天証券が出資。

YSKライフコンサルタンツ・・・所属IFA139名。

なお、「保険の窓口」も広い意味IFA法人ですが、証券の扱いがないので除外しています。

大手のIFA法人に所属するメリット

大手のIFA法人に所属するメリットは主に以下の通りです。

・バック率が比較的高い。

・認知度が高い。

・経営が安定している。

・福利厚生が充実している。

それぞれのメリットについて詳しくみていきましょう。

バック率が比較的高い

家賃などの固定費を多くの所属するIFAで割るとIFA一人あたりの固定費が低くなるため、その分IFAへのバック率で還元しやすくなります。

また大手ほど、月間、ないし年間の獲得手数料が大きくなりやすくなるため、所属する証券会社(SBI証券など)からIFA法人に支払われるフィーの率も高くなり、その分をIFAに還元しやすくなります。

認知度が高い

証券会社でお勤めの方やIPOが好きな方でしたら、「アイザワ証券」や「アイ・パートナーズ」と聞けばピンとくるのではないでしょうか。認知度が高いことはお客様の信用を得る上で重要な要素の一つです。

経営が安定している

上場企業やその子会社は、やはり資本力が大きいため倒産リスクが少ないと言えます。また、IFAの給与のほとんどがインセンティブであることから、会社が社員を抱えることのリスクは最小限と言えるので、所属するIFAの人数が多い方が経営の安定度が高いと言えます。

福利厚生が充実している

上場企業やその子会社はやはり潤沢な資金力を活かして福利厚生が充実している傾向にあります。

大手のIFA法人に所属するデメリット

一方で大手IFA法人に所属するデメリットもあります。主に以下の通りです。

証券会社と雰囲気が変わらないケースもあり。

営業成績の管理や若手の指導を求められることも。

社長と社員の距離感が遠い。

柔軟性がない。

こちらもそれぞれ見ていきましょう。

証券会社と雰囲気が変わらないケースもあり

ご存知の通り、上場企業は株主から事業拡大、売上・利益の成長を常に求められます。その結果、手数料の目標が設定されて、数字の為にIFAの本来の姿である中立的なアドバイスができなくなる可能性もあります。

営業成績の管理や若手の指導を求められるケースも

IFA業界に転職する人の中で、チームの成績管理や部下の管理、若手の指導が嫌な人も一定数います。前述のように会社の成長が求められ、長期雇用が前提となりやすい大手IFA法人では、管理や育成が必要となる可能性が高いと言えます。

社長と社員の距離感が遠い

どこの会社でもそうですが、社員が多くなると必然的に社長との物理的、時間的な距離が遠くなりがちです。IFA業界も例にもれず、大手IFA法人は人数も多くなるため中間管理職がいたり、上場企業子会社では親会社から社長が来ることもあって、現場を知らない可能性もあります。

柔軟性がない

IFAをやっていると証券仲介のみならず、保険をはじめ、不動産や経営の相談をされることも多くあり、収益化のチャンスがあります。このような場合、中小・ベンチャーのIFAであれば、機動的に対応ができますが、上場企業や大手IFAでは、会社として対応ができない場合や動きが遅くなることもあります。

「大手」と「中小・ベンチャー」のどちらが良いのか

ここまで「大手」のIFA法人に所属するメリット・デメリットなどを見てきましたが、結局のところ、大手IFA法人と中小・ベンチャーIFA法人のどちらが良いでしょうか。

結論としては、組織の中で働く方が好きな人や、より安定感を求める人は、大手IFA法人が比較的合うのではないでしょうか。

逆に、あまり人に干渉されたくない人や自分の営業に集中したい人、証券仲介以外でも収益化を図りたい人は、中小・ベンチャーIFA法人の方が働きやすいと思われます。

その意味で、複数のIFA法人を比較検討して、自分のスタイルにあったIFA法人を見つけることが肝要になると言えます。

IFAへの転職・独立に失敗しないためのポイント

最後に、IFAの転職に失敗しないためのポイントをご紹介します。

ポイントとしては、

とにかく条件をしっかり比較すること

これに限ります。

報酬・待遇は必ず比較しましょう

IFA法人各社の条件は必ず比較しましょう。

各社で扱える金融商品も異なれば、報酬体系やバック率が異なります。場所代がかかるところもあればかからないところもあります。

同じお客様に、同じ商品を販売しても、バック率が異なると収入が変わってしまいます。

IFAになろうとする人は、「もっと稼ぎたい」とか「もっとこういう商品を提案したい」などの野望があってのことだと思いますので、しっかりと比較して、あなたの求める条件にマッチしたIFA法人を選びましょう。

IFA法人の方針もしっかりと知りましょう

IFA法人によって、企業の運営方針が異なります。

会社をチームワークで大きくしていこうという法人もあれば、個人主義で、業務委託中心の法人もあります。

IFA法人の方と面談する際は、ただ相手からの質問に答えるだけではなく、積極的に質問をして、ご自身の求める環境にあったものかどうかを自分で見極めることが重要です。

・・・と理想を語ってみましたが、実際は忙しい毎日を送る中で、複数のIFA法人を調査して比較するのはなかなか大変ではないでしょうか。

そこで↓

IFA比較転職ドットコムを無料で使ってみませんか?

私たちが運営するIFA比較転職ドットコムというサービスを利用すると、IFA法人を比較する労力や時間を大幅カットできます。

というのも、こちらのサイトでは以下のキャンペーンに申し込むことが可能です。

全国の厳選IFA法人の待遇を

比較できるシートをプレゼント

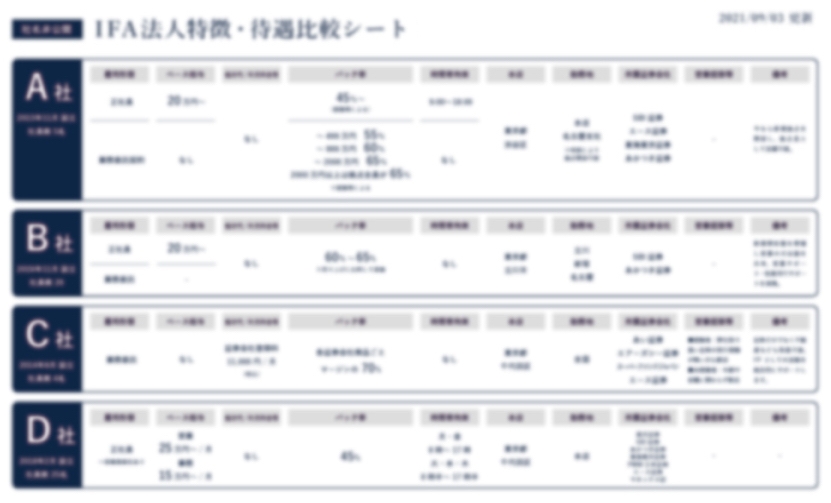

各IFA法人の待遇や報酬条件、取扱商品などを一覧比較することができます。

費用も労力もかけずに、以下のようなシートがダウンロードできます。シートを参考にするだけでも損はないはずですので、ぜひご活用ください。