【住宅ローン関連特集②】住宅ローン控除の仕組みや計算方法 ~いくら戻るかシミュレーションで確認!~|property technologies

前回は、住宅ローンの基礎知識から金利タイプ、審査基準まで詳しく解説しました。

住宅ローンを活用する上で、もう一つ重要なポイントが「住宅ローン控除」制度を利用することです。この制度を利用することで、長期にわたる住宅ローンの返済負担を軽減することができます。

しかし、住宅ローン控除を受けるためには、物件の条件や借入条件など、いくつかの要件を満たす必要があります。また、2024年以降は制度の内容が変更され、控除額や適用条件にも変化が生じています。申請手続きも複雑で、タイミングを逃してしまうと控除を受けられない可能性もあります。

そこで今回は、住宅ローン控除のメリットや具体的な控除額の計算方法、申請に必要な手続きまで、実例を交えて分かりやすく解説していきます。せっかくの減税制度を最大限活用して、マイホーム購入後の家計の負担を少しでも軽減しましょう。

住宅ローン控除とは

住宅ローン控除の概要

「住宅ローン控除(住宅借入金等特別控除)」とは、マイホームを購入・リフォームした人の税負担を軽減するための制度です。

この制度を活用すると、住宅ローンの年末残高の0.7%が最大13年間、所得税や住民税から控除されます。つまり、税金の一部が戻ってくるため、家計の負担を軽くすることができます。

📌 例えば…

▸年末の住宅ローン残高が3,000万円 → 控除額は年間21万円(=3,000万円×0.7%)

▸控除期間が13年 → 最大273万円の節税!

住宅ローン控除のメリット

メリット1:税金が戻ってくる(節税効果)

▸本来払うべき所得税・住民税を減らせるため、家計の負担を軽減できます。

メリット2:最長13年間適用される

▸控除期間が最長13年間あるため、長期間にわたり節税できます。

メリット3:新築・中古・リフォームも対象

▸マイホームを新築・中古購入・リフォームした人も条件を満たせば控除を受けられます。

🎯 ワンポイント

「住宅ローン控除」は所得税を減らせるお得な制度ですが、 適用条件を知らないと利用できません。まずは自分が対象かどうかを確認しましょう!

住宅ローン控除の適用条件【新築・中古・リフォーム別】

住宅ローン控除を受けられる人の条件

住宅の種類ごとの適用条件(一部抜粋)

🎯 ワンポイント

中古住宅は築年数制限に注意!ただし、耐震基準適合証明書があれば適用可能です。

※建設住宅性能評価書にて耐震等級1~3と評価された建物も適用可能です。

住宅の種類によって適用条件が異なるため、利用を検討される際は、制度の詳細を確認したうえで、ご自身の住宅が適用対象となるかどうかを事前に確認することをおすすめします。

ご参考:

一般住宅の新築等をした場合(住宅借入金等特別控除)|国税庁(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1212.htm)

中古住宅を取得した場合(住宅借入金等特別控除)|国税庁(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1214.htm)

増改築等をした場合(住宅借入金等特別控除)|国税庁(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1216.htm)

住宅ローン控除でいくら税金が戻る?【シミュレーション付き】

住宅ローン控除額は「住宅ローン年末残高 × 0.7%」で計算されます。

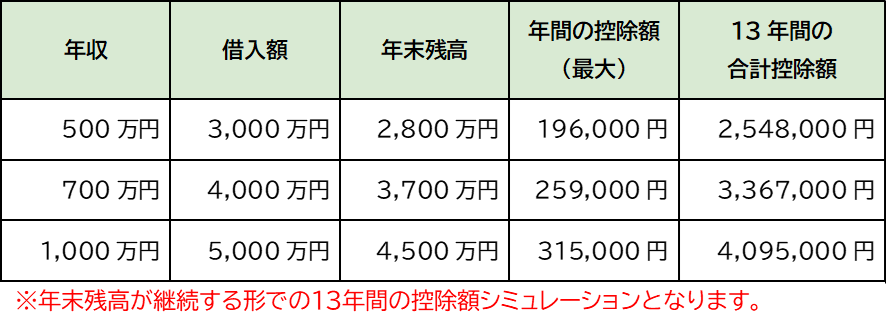

シミュレーション表(年収別)

🎯 ワンポイント

▸借入額が多いほど控除額も増える

▸ただし、支払う税金以上には控除されない

▸13年間の合計控除額は、元本返済に伴い減少するため、実際の控除額は住宅ローンの返済の状況により変動します。

住宅ローン控除の申請手続き【確定申告の流れ】

住宅ローン控除を受けるには、確定申告が必要不可欠です。書類と手順を順番にチェックしていけば迷うことはありません。以下では、具体的な流れをご説明します。

初年度の確定申告の主な手順

(1)必要書類を準備

▸住宅借入金等特別控除額の計算明細書

▸住宅取得資金に係る借入金の年末残高証明書

▸マイナンバーカード

▸売買契約書

▸登記事項証明書

▸耐震基準適合証明書or建設住宅性能評価書など

(2)税務署またはオンラインで確定申告

(3)1~2ヶ月後に還付金が振り込まれる

2年目以降の手続き

2年目以後の年分は、年末調整で住宅借入金等特別控除の適用を受けることができます。

税務署から送付される「年末調整のための住宅借入金等特別控除証明書兼給与所得者の住宅借入金等特別控除申告書」と「住宅取得資金に係る借入金の年末残高等証明書」を勤務先に提出する必要があります。

住宅ローン控除のよくある質問と注意点

住宅ローン控除を利用する際によくある疑問や注意点について、詳しく解説します。

間違った判断をすると損をする可能性もあるので、しっかり確認しましょう!

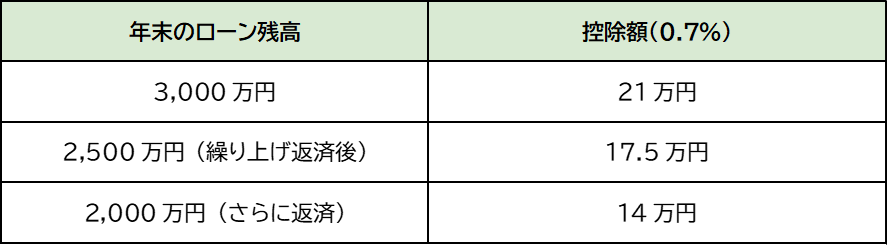

Q1: 繰り上げ返済すると控除額は減る? → Yes!

繰り上げ返済をすると、住宅ローン控除で戻ってくる金額が減る可能性があります。

▸なぜ?

・住宅ローン控除の計算は、「住宅ローンの年末残高 × 0.7%」 で決まります。

・つまり、繰り上げ返済でローン残高が減ると、控除額も減少するのです。

▸具体例

Q1’: それならば、繰り上げ返済はしない方がいいの? → ケースバイケースです!

▸ローンの利息が高い場合は、繰り上げ返済をして総支払額を減らすのがお得

▸控除期間がまだ長く残っているなら、繰り上げ返済を後回しにした方が控除額を最大限活用できる

🎯 ワンポイント

「住宅ローン控除の適用期間(最大13年)が終わった後に、繰り上げ返済するのがベスト」とされています。ただし、 金利やライフプランによって最適な選択は異なるので、事前にシミュレーションしてみるのがおすすめです。

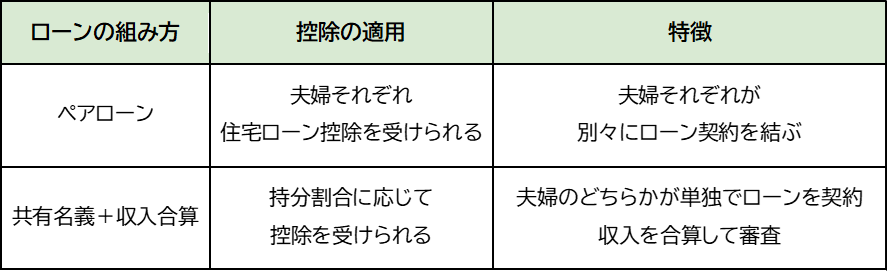

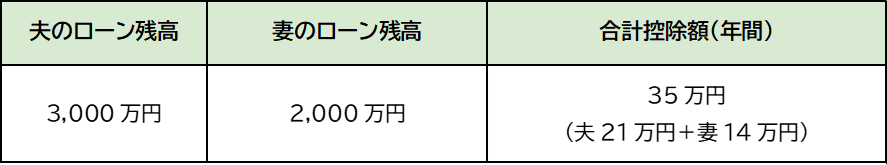

Q2: 夫婦でローンを組んだ場合、控除は2人とも受けられる? → Yes!

夫婦で住宅ローンを組むと、住宅ローン控除を2人分受けることが可能です。

▸適用されるのはどんなケース?

・夫婦が住宅ローンを組む方法には、主に「ペアローン」と「共有名義+収入合算」の2種類があります。

▸具体例(夫婦それぞれがローンを組んだ場合)

💡 夫婦で控除を受ける際の注意点

▸控除はそれぞれの支払った税金の範囲内で適用される

▸住宅の持分割合によって控除額が変わる(ペアローンなら100%、共有名義なら持分割合による)

「どちらの方法が得か?」は、夫婦の収入やローン契約の仕方によって異なるため、事前に金融機関に相談の上、詳細なシミュレーションを行いましょう。

ご参考:

共有の家屋を連帯債務により取得した場合の借入金の額の計算|国税庁(https://www.nta.go.jp/law/shitsugi/shotoku/06/36.htm)

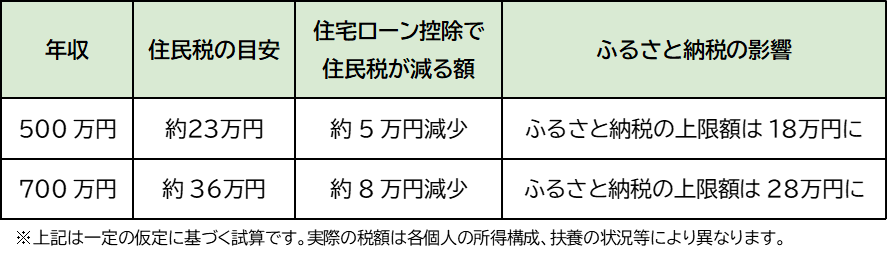

Q3:ふるさと納税と併用できる? → Yes! ※住民税控除の上限に注意!

ふるさと納税と住宅ローン控除は併用可能 ですが、 住民税から控除される金額には上限 があるため、注意が必要です。

▸控除の仕組み

・住宅ローン控除は、まず所得税から控除され、控除しきれない分が住民税から引かれる仕組み

・ふるさと納税も、住民税から控除されるため、 住宅ローン控除で住民税が減りすぎると、ふるさと納税の控除枠が足りなくなる可能性がある

▸具体例(シミュレーション)

💡 併用する際のポイント

▸ふるさと納税の上限額を事前にシミュレーションする(控除枠が足りなくなる可能性あり)

▸住宅ローン控除を受けても、住民税が多く残るか確認する

▸「ワンストップ特例制度」を利用する場合は、5自治体までにする(6自治体以上は確定申告が必要)

まとめ

住宅ローン控除は、年収や借入額によって数百万円の節税効果があるお得な制度です。

適用条件と申請方法をしっかり理解し、確定申告を忘れずに行いましょう!

(編集・執筆/property technologies 永江 直人)

適用に際しての具体的な注意点

・上記は令和6年10月末時点の適用法令・通達等に基づき記載しております。

・上記事例等は一例であり実際に適用する場合にはご自身が適用要件を満たしているか専門家等にご確認の上適切にご対応頂きますようお願い致します。

・本記事の記載内容にあてはめて適用することを保証するものではありませんのでご留意願います。

監修/齋藤 久誠(さいとう ひさなり)

齋藤久誠公認会計士・税理士事務所

代表公認会計士・税理士

2007年 有限責任監査法人トーマツ入社

2011年~2023年 みずほフィナンシャルグループにて金融資産30億円超の富裕層向け相続承継対策のコンサルタントとして、これまで300件超の相続対策の相談対応、100件超の創業家向け相続承継コンサルティングを実施。

現在は独立開業し、創業家顧問や税理士法人の顧問に就任しつつ幅広い層に向けたソリューションを提供。

株式会社property technologies(プロパティ・テクノロジーズ)について

「UNLOCK YOUR POSSIBILITIES. ~テクノロジーで人生の可能性を解き放つ~」というミッションを掲げています。年間36,000件超の不動産価格査定実績やグループ累計約13,500戸の不動産販売で培ったリアルな取引データ・ノウハウを背景に、「リアル(住まい)×テクノロジー」で実現する「誰もが」「いつでも」「何度でも」「気軽に」住み替えることができる未来に向け、手軽でお客様にとって利便性の高い不動産取引を提供しています。

<会社概要>

会社名:株式会社property technologies

代表者:代表取締役社長 濱中 雄大

URL:https://pptc.co.jp/

本社:東京都渋谷区本町3-12-1 住友不動産西新宿ビル6号館12階

設立:2020年11月16日

上場:東京証券取引所グロース市場(5527)

本掲載内容は、情報提供を目的とし掲載時点の法令等に基づき掲載されており、その正確性や確実性を保証するものではありません。

本掲載内容に基づくお客様の決定・行為およびその結果について、当社グループは一切の責任を負いません。最終的な判断はお客様ご自身のご判断でなさるようにお願いします。なお、本掲載内容は予告なしに変更されることがあります。