企業の2018年ITの最重点投資分野は「クラウドサービス」 「人工知能(AI)」、「IoT/M2Mソリューション」への投資が拡大 「人工知能(AI)」への事業活用に5割の企業が関心 過半数の企業が活用意向を示す

~「携帯電話・スマートフォン“法人利用”実態調査2018」より~

株式会社日経BPコンサルティング(東京都港区)はこのほど、「携帯電話・スマートフォン“法人利用”実態調査2018」の結果をまとめました(2018年1月31日報告書発行)。携帯電話の法人における利用実態と利用意向を探る本調査は、2005年に開始してから今回で13回目です。

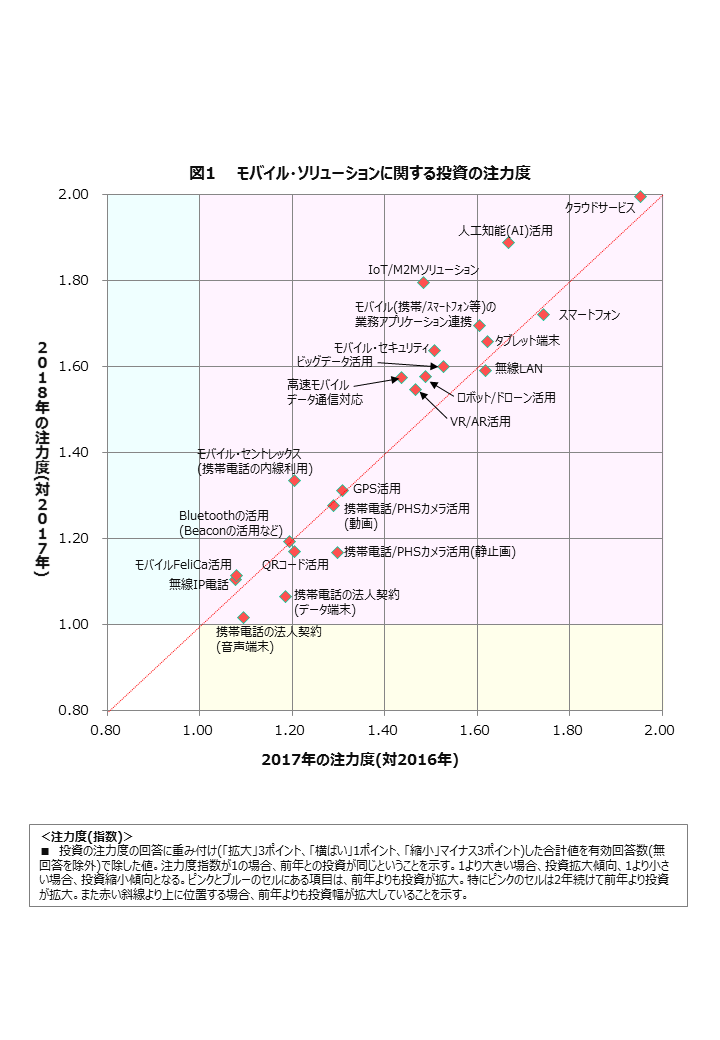

2018年のモバイル・ソリューションへの投資に関する重点投資分野の1位は「クラウドサービス」、次いで「人工知能(AI)活用」、「IoT/M2Mソリューション」、「スマートフォン」、「モバイルの業務アプリケーション連携」という結果になった(図1)。

今回、ICT分野で注目の「IoT」、「ロボット/ドローン」、「人工知能(AI)」の事業への活用の関心度、また活用状況や各関心/活用における具体的な項目についても調査した。調査の結果、それぞれに対する事業活用への企業の関心度は、「IoT」が43.6%、「ロボット/ドローン」が26.2%、「人工知能(AI)」が48.2%という結果で、この1年で関心度が大きく高まってきた(図2)。

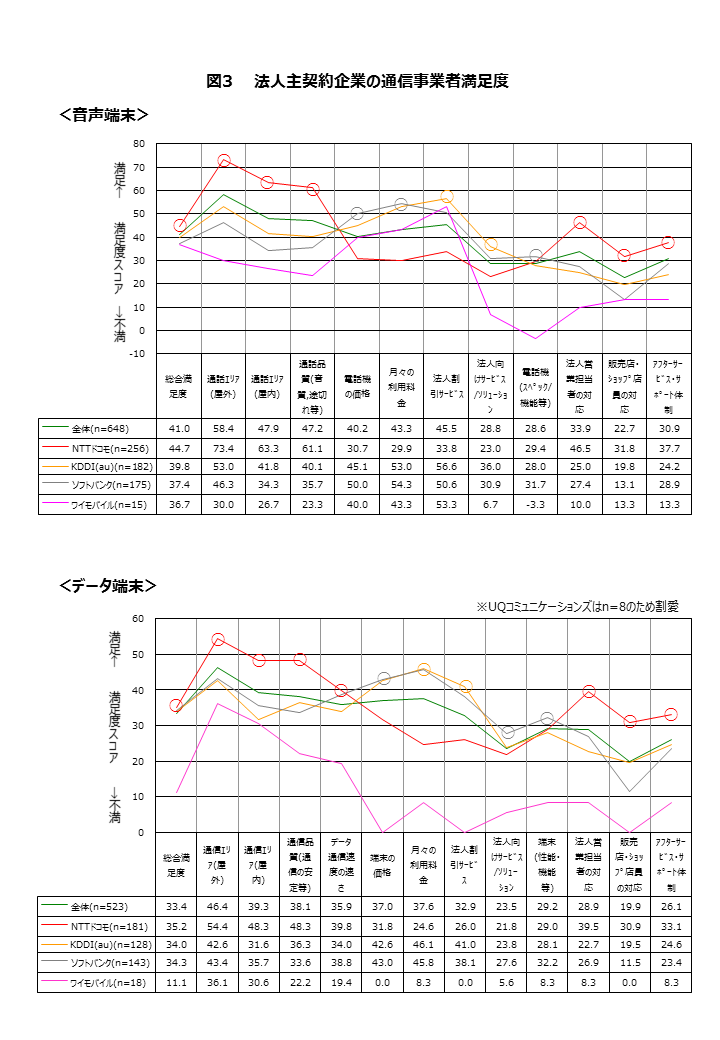

通信事業者に対する満足度については、音声端末部門、データ端末部門いずれも昨年に続きNTTドコモが1位となった(図3)。

また、企業が負担する1人当たりの音声端末の月額負担料金は5,013円で、昨年から102円の減少となり、通話定額への移行の影響も落ち着いた感が見られる結果だった。格安SIM、格安スマホの企業での利用については、格安SIMによる通話サービス利用企業は2.8%、データ通信サービス利用企業は5.1%、企業における格安スマホの利用率は1.9%という結果で、昨年から微増となっている。

2018年の投資注力度が最も高いのは「クラウドサービス」

投資拡大幅が最も大きいのは「IoT/M2Mソリューション」

「人工知能(AI)」への投資も拡大

2018年のモバイル・ソリューションへの投資は、昨年同様「クラウドサービス」が最も高く、今後の投資が最も期待できる項目である。次いで「人工知能(AI)活用」への投資で前回から大幅に拡大。企業のAIに対する注目が高まっているといえる。その他、「IoT/M2Mソリューション」、「スマートフォン」、「モバイルの業務アプリケーション連携」、「タブレット端末」、「モバイル・セキュリティ」が続く。

新たなところで「VR/AR活用」に対する投資にも期待できる。また「ロボット/ドローン活用」に対する投資も昨年調査時よりも拡大する傾向にある。

2017年の投資の注力度(指数)は対2016年で全22項目が拡大し、2018年の注力度は対2017年についても全項目が拡大する。2017年から2018年への投資拡大幅が最も大きいのは、「IoT/M2Mソリューション」。2018年は、企業のICTに対する投資が「IoT/M2Mソリューション」により多く注ぎ込まれるということになる。次いで、「人工知能(AI)」への投資拡大が期待される。「人工知能(AI)」への投資は、昨年は9位であったが、今回2位の投資拡大率となっており、企業の「人工知能(AI)」に対する注目の高さが見受けられる。

「IoT」の事業活用へ企業の約4割が関心、「人工知能(AI)」に対しては約5割

「IoT」、「人工知能(AI)」に対する活用意向は過半数を占め、さらに高まる

昨年に引き続き、ICT分野で注目の「IoT」、「ロボット/ドローン」、「人工知能(AI)」の事業への活用の関心度、また活用状況や各関心/活用における具体的な項目についても調査した。調査の結果、この1年で「IoT」、「ロボット/ドローン」、「人工知能(AI)」に対する関心度、活用/活用意向が高まっている。それぞれに対する事業活用への企業の関心度は、「IoT」が43.6%、「ロボット/ドローン」が26.2%、「人工知能(AI)」が48.2%という結果で、この1年で関心度が大きく高まってきた。特に関心が「高い」と回答した企業の比率は、「人工知能(AI)」が25.6%と昨年から12.4ポイント拡大。「IoT」よりも「人工知能(AI)」に対する関心度が、この1年で非常に高まっている。各項目について活用中の企業も拡大しており、「IoT」は10.9%、「ロボット/ドローン」は7.9%、「人工知能(AI)」は5.5%の企業が活用中と回答。将来に向けての検討まで含めると、「IoT」、「人工知能(AI)」ともに過半数を占める。

業種によって、関心度、活用率は異なり、「IoT」の関心度、活用率が高いのは「電気・機械系の製造業」、「ロボット/ドローン」は「建設・土木業」、「人工知能(AI)」について関心度が高いのが「金融・不動産」、活用率が高いのは「サービス業・その他」であった。また、従業員規模でみた場合、いずれも従業員規模が大きいほど関心度、活用意向が高い。

音声端末主契約、データ通信主契約の満足度は、

いずれもNTTドコモが総合満足度で1位

音声端末主契約、データ端末主契約の総合満足度1位は、いずれも昨年に続きNTTドコモであった。音声端末主契約の2位には、KDDI(au)で、昨年のソフトバンクから逆転。一方、データ通信端末主契約の2位はソフトバンクで、KDDI(au)と入れ替わった。

音声端末主契約において、総合満足度以外の各項目では、NTTドコモが11項目中、6項目で1位を獲得しており、1位の数が最も多い。その1位の項目は、昨年と全く同じく、「通話エリア(屋内外の2項目)」、「通話品質」、「法人営業担当者の対応」、「販売店・ショップ店員の対応」、「アフターサービス・サポート体制」である。エリア/品質と法人営業担当を中心とした対応面での満足度は非常に高く、NTTドコモの強みは変わっていない。一方で、価格、料金面での満足度が他の通信事業者よりも低い点は、昨年と変わらない傾向となっている。また、データ端末主契約においては、昨年と同じく、「データ通信速度」を含め、7項目で1位となった。

音声端末主契約において、2位となったKDDI(au)は、「法人割引サービス」、「法人向けサービス/ソリューション」の2項目が1位で、これに加え「通話エリア」、「電話機の価格」、「電話機」に関しスコアアップしている。3位のソフトバンクは、「電話機の価格」、「月々の利用料金」、「電話機」の3項目で1位となっている。また「法人割引サービス」、「法人向けサービス/ソリューション」の2項目以外の9項目でスコアアップをしており、従来評価の低かった「通話エリア(屋内外の2項目) 」、「通話品質」に関しても、昨年に続きさらにスコアアップとなっている。

データ端末主契約の総合満足度2位となったソフトバンクは、総合満足度を含め、全項目でスコアアップとなっている。特に、「通信エリア」、「通信品質」、「通信速度」といった従来ソフトバンクの課題であった項目の満足度向上が伺える。各項目では、「端末の価格」、「法人向けサービス/ソリューション」、「端末」の3項目で1位となった。

音声端末の月額会社負担は5,013円で前回から102円の減少

通話定額は全体の約6割が利用、データシェアプランは全体の5割の企業が利用

業務で必要な携帯電話・PHS音声端末の月額料金において、会社が負担している額は、一人当たり平均5,013円だった。昨年平均の5,115円から、今回は102円減となり、昨年の957円減少ほどではないものの、引き続き減少となった。昨年の通話定額の利用率は全体で57.1%、今年は60.4%と、通話定額への移行も、ある程度落ち着いた感があると考えられる。

また、データ定額/パケットパックの利用率も、全体で63.2%(昨年63.4%)、さらにデータシェアプランについても、全体で51.5%(昨年50.2%)と、いずれもほぼ変わらない数値となっていた。

格安SIMによる通話サービス利用企業は2.8%でデータ通信サービス利用企業は5.1%

企業における格安スマホの利用率は1.9%

格安SIMによる通話サービスを利用している企業は2.8%で、昨年の1.6%から1.2ポイントの拡大となった。今後の利用意向を含めると、12.6%の企業が格安SIMによる音声サービスを利用する可能性がある。一方、データ通信サービスに格安SIMを利用している企業は5.1%で昨年の3.3%から1.8ポイントの拡大となった。利用意向まで含めると14.8%であった。

格安スマホの利用率は1.9%で、昨年の1.4%から0.5ポイント拡大。利用意向を含めると10.8%で昨年の12.9%から2.1ポイント縮小しているが、約1割の企業が格安スマホを利用する可能性がある。

2016年、コンシューマ市場では、格安SIM、格安スマホが注目を浴びたものの、2017年に入り、FREETELを提供していたプラスワン・マーケティングの事実上倒産などMVNO再編もあり、市場自体の伸びの鈍化が見られ、安定性を求める法人市場において関心度は薄れている感がある。

「携帯電話・スマートフォン“法人利用”実態調査2018」について

・調査概要

「携帯電話・スマートフォン“法人利用”実態調査2018」は、今回が13回目。携帯電話/スマートフォン/PHSの法人利用の実態と、今後3年間の企業の導入計画、さらに経年での比較も含めた法人利用・ニーズの変化を分析した。またICTで注目されているIoT、ロボット/ドローン、人工知能(AI)に関する活用についても調査。

・調査手法

企業への郵送調査(調査票を郵送し、インターネットとFaxで回答)

モバイル通信事業者3社(NTTドコモ、KDDI、ソフトバンク)へのヒアリング調査

・調査対象

全上場企業約3,500社と非上場の優良企業約1,500社の合計5,000社の情報システム部門、総務部門など(携帯電話、社内システム等に携わっている方)

・有効回答数

681社(回収率:13.6%)

・調査期間

調査期間はアンケート調査が2017年11月20日~12月8日

ヒアリング調査が2017年12月8日~12月26日

・調査報告書

2018年1月31日発行

報告書と、業種や売上規模、従業員数別の全集計結果を収録したCD-ROM付き。価格は32万4,000円(税込)。ローデータ版も提供している。詳しくは、下記サイトへ。

https://consult.nikkeibp.co.jp/research/reports-and-data/keitai_hojin/

日経BPコンサルティング

日経BP社全額出資の「調査・コンサルティング」「企画・編集」「制作」など、コンサルティング、コンテンツ関連のマーケティング・ソリューション提供企業。(2002年3月1日設立。資本金9,000万円)

図1 モバイル・ソリューションに関する投資の注力度

※図の見方(投資注力度)

各企業に対し、前年に比べ投資の度合いについて2017年はどうだったか、2018年はどう考えているかを聞いた。投資の注力度の回答に重み付け(「拡大」3ポイント、「横ばい」1ポイント、「縮小」マイナス3ポイント)した合計値を有効回答数(無回答を除外)で除した値をプロット。注力度指数が1の場合、前年との投資が同じということを示す。1より大きい場合、投資拡大傾向、1より小さい場合、投資縮小傾向となる。ピンクのセルにある項目は、前年よりも投資が拡大。また赤い斜線より上に位置する場合、前年よりも投資幅が拡大していることを示す。

図2 事業への活用においての関心度/取り組み

図3 法人主契約企業の通信事業者満足度

算出方法

※「満足度スコア」:非常に満足(n1):100ポイント、どちらかといえば満足(n2):50ポイント、どちらともいえない(n3):0ポイント、どちらかといえば不満(n4):-50ポイント、不満(n5):-100ポイントとして、各満足度のn数(n1~n5)をかけ、全体のn数で割った値

「満足度スコア」=(100×n1+50×n2+(-50)×n4+(-100)×n5)/n

(n=n1+n2+n3+n4+n5)