セブン&アイ傘下、イトーヨーカドー・ヨークベニマル好調、 オーケーは顧客第一主義 コロナ特需を終わらせない、大手総合・食品スーパーの施策を探る

マルチプルID-POS購買理由データPoint of Buy(R) コロナ感染拡大前後のGMS・SMレシート分析

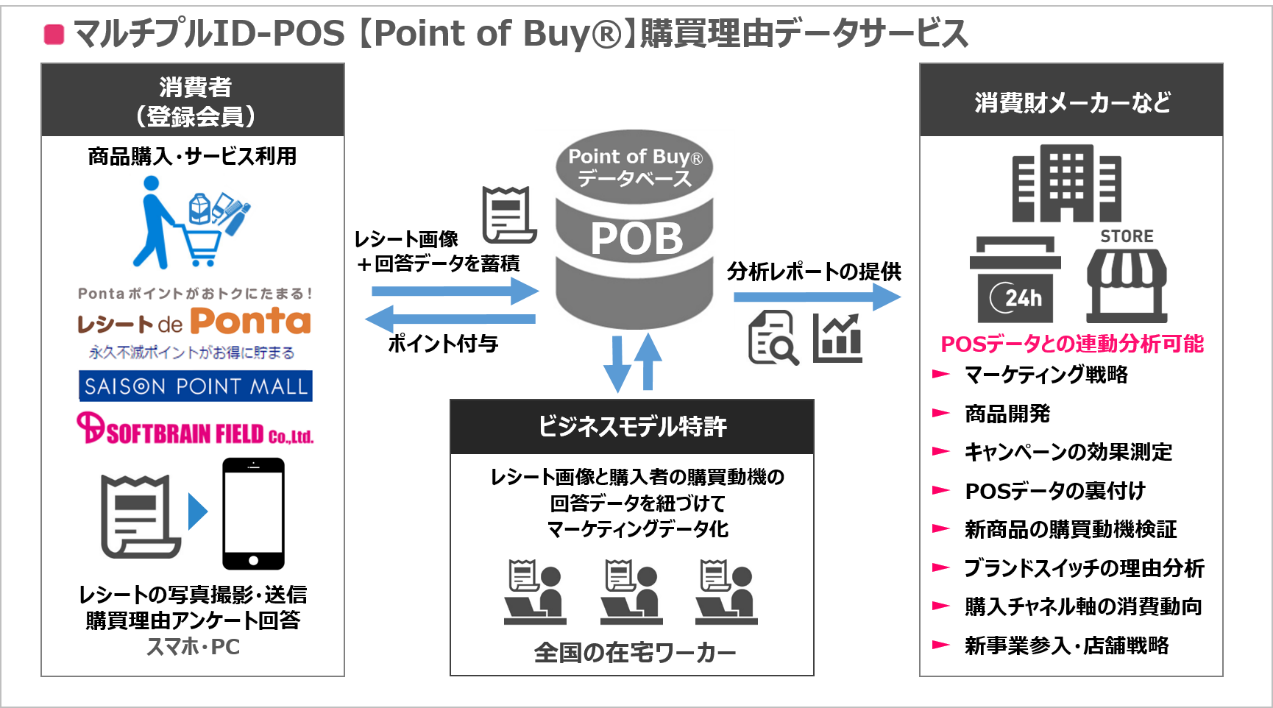

フィールド・クラウドソーシング事業を展開するソフトブレーン・フィールド株式会社(本社:東京都港区、代表取締役社長:木名瀬博)は、全国のアンケートモニターから独自に収集する「マルチプルID-POS購買理由データPoint of Buy(R)」から、コロナ禍での生活者の意識や行動の変化を分析しています。

第5回目は、「総合・食品スーパー」における購買行動分析です。(※過去分析結果は4ページ参照)

今回は、総合スーパー3チェーン「イオン(イオン株式会社、千葉県)イトーヨーカドー(株式会社イトーヨーカドー、東京都)、アピタ(ユニー株式会社、愛知県)※()内は運営会社、本社所在地」、食品スーパー3チェーン「ライフ(株式会社ライフコーポレーション、大阪府)、ヨークベニマル(株式会社ヨークベニマル、福島県)、オーケー(オーケー株式会社、神奈川県)」をセレクトして、19年下期(7月~12月)と20年上期(1月~6月)における、部門別構成比、購入状況、決済種別を分析しました。新型コロナ感染拡大前と後で、どのような購買行動の変化があったのでしょうか。約29万枚のレシートから分析しました。

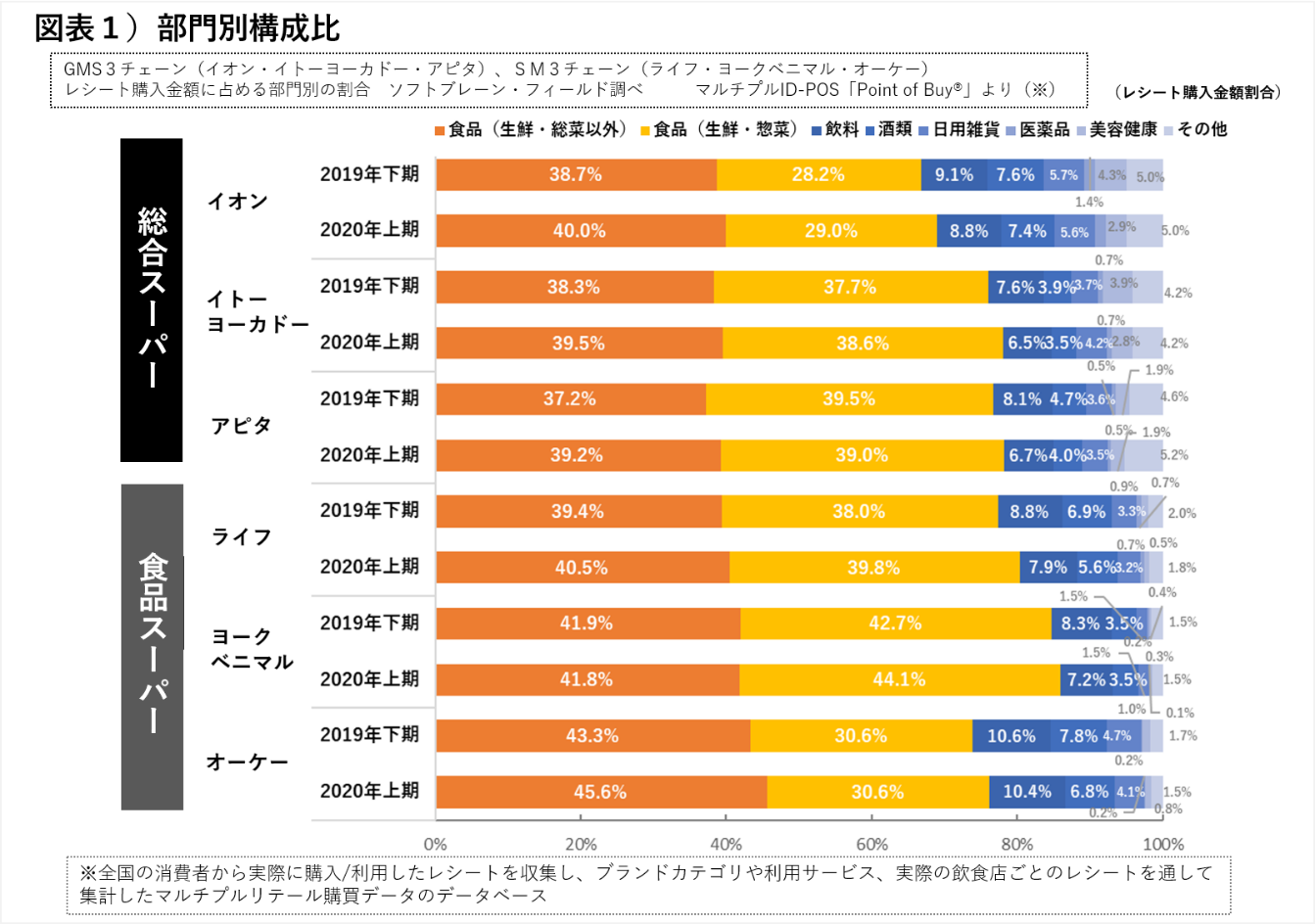

まずは、部門別構成比です。

総合・食品スーパーの購入金額の部門別構成比をみると、食品部門全体(生鮮・総菜含む)のレシートは、およそ7割~8割となり、19年下期と20年上期を比較すると、コロナ禍による巣ごもり需要の拡大による、家庭での調理機会の高まりや、在宅勤務や外食を自粛して自宅で食事をとる「内食」の定着により、各チェーン増加の傾向が表れていました。

さらにみていくと、食品部門の中でも、全体のレシート購入金額に占める割合のうち、「生鮮・総菜以外(主に保存ができる食品)」の増加率がのほうが高いチェーンと、「生鮮・総菜」の増加率のほうが高いチェーンがありました。(19年下期と20年上期の比較)

前者は、「イオン(38.7%→40.0% △1.3%)」、「イトーヨーカドー(38.3%→39.5% △1.2%)」、「アピタ(37.2%→39.2% △2.0%)」、「オーケー(43.3%→45.6% △2.3%)」の4チェーン、後者は、「ライフ(38.0%→39.8% △1.8%)」、「ヨークベニマル(42.7%→44.1% △1.4%)」の2チェーンとなり、生鮮・総菜部門の中でも、総菜はコロナ禍で衛生的にネガティブイメージがあったのか、生鮮が伸長していました。

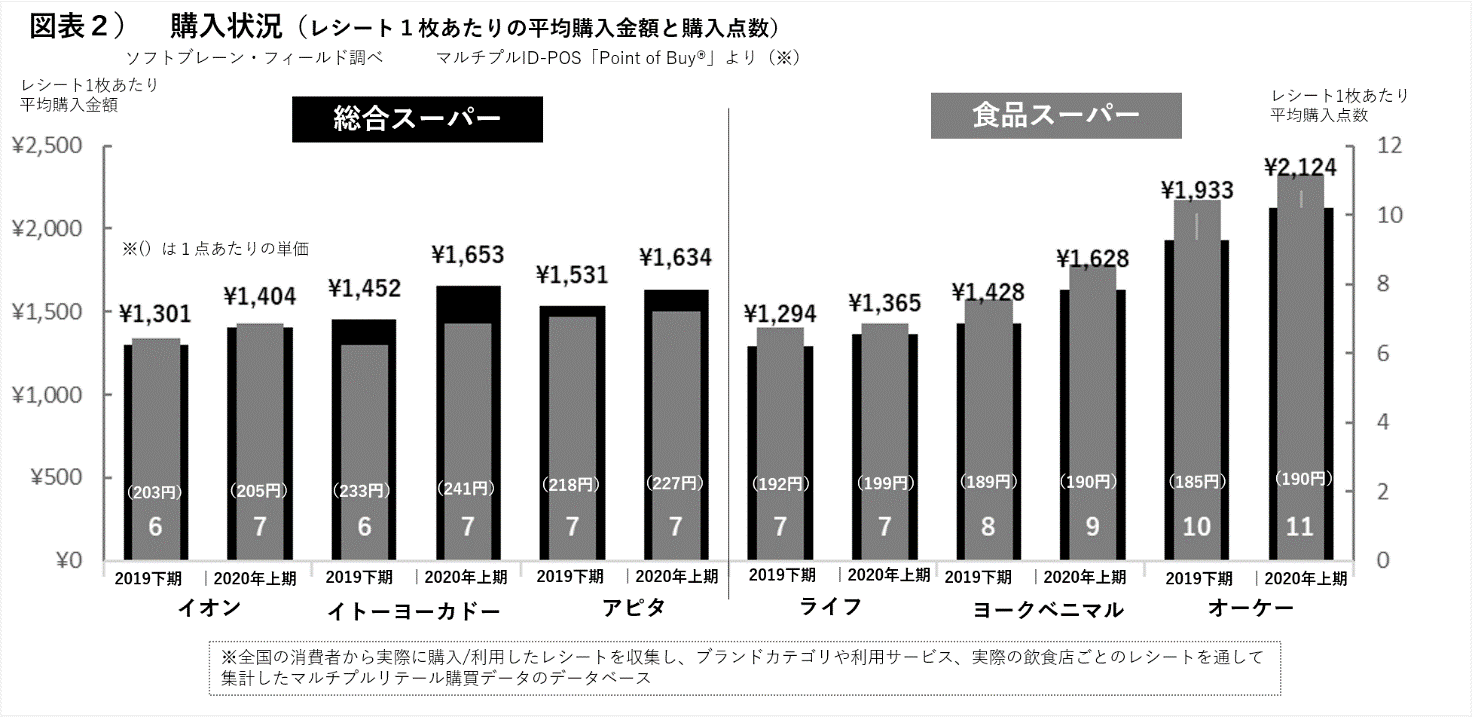

次に、購入状況(レシート1枚あたり、平均購入金額および購入点数)を分析しました。

19年下期と20年上期の各社レシート1枚あたりの購入状況を比較すると、購入金額および1点あたりの購入単価

は6チェーンともに増加していました。

まず、購入金額をみると、イトーヨーカドーのみが、200円台の増加となり、、それに次ぐ、ヨークベニマルはとなりました。

購入点数においても、イトーヨーカドー(6点→7点)、ヨークベニマル(8点→9点)は増加しており、セブン&アイHD傘下の2チェーンが好調であったことが、レシートからわかりました。

今年2月期決算大手量販(総合スーパー、食品スーパー)の第1四半期業績(3~5月)は、巣ごもり消費で食品スーパーが増収増益となる一方、総合スーパーは衣料品等の売上減、テナントや専門店エリアの休業などにより、収益とも大幅減と明暗を分けた中、イトーヨーカドーにおいては、レシートデータをみると前出の通り好調でした。

背景には、セブン&アイHDが昨年発表した構造改革により、首都圏における食品シェア拡大を目指すべく、「首都圏食品戦略」を推進し、地域のニーズに対応し収益性の高いモデルへと転換を図ったことが考えられます。

また、ヨークベニマルの営業利益においても、2021年2月期に3期ぶりに過去最高を更新する見通しで、緊急事態宣言が解除後の6月以降も、既存店の売上高は前年同月比5%前後のプラスが続き、20年6~8月期の利益水準は大きくは下がらず、半年で年間の利益目標の8割前後を達成することががほぼ確実になっているといいます。

生活のライフラインを支えるスーパーの需要が高まったときに、2月から6月21日まで消費者への還元策として食品や日用品など主要300商品の緊急値下げ施策や、食品スーパーではめずらしく製造から販売まで一貫するセントラルキッチンの導入を進めており、焼きたてパンや持ち帰り食材の品ぞろえを増やした施策においても、消費者のライフスタイルの変化にマッチし、売上増加に寄与したと言えるでしょう。

他にも、注目すべきは、オーケーの購入状況で、購入金額は、購入点数はと、5チェーンを大きく引き離していました。「価格がいつも安く安定している為、購入しやすい(40代女性)」、「バスクリンきき湯が気に入っており、ボトルの詰め替えをリピート購入している。効能が分かりやすく陳列されているので比較して買う。商品も店内で見つけやすい(30代女性)」、安定した商品の価格と供給、わかりやすい陳列を挙げるコメントがみられました。

他にも、「お客様のリクエストで仕入れました、というPOPがあった。ほかの商品に比べて価格が高かったが良いものならと思い購入(30代女性)」、「売り場に行ったら競合店との価格に合わせ値下げしましたと書かれていて、いつもより安くなっていたので買うことにした(50代男性)」など、消費者に寄り添う姿勢を店内のいたるところで感じることができ、安いから必要な商品だけを購入するのではなく、POPやプライスカードなどからも、“ついで買い”を後押しされ、平均購入金額および買上げ点数が他社と比較すると大きくなる傾向があると考えられます。

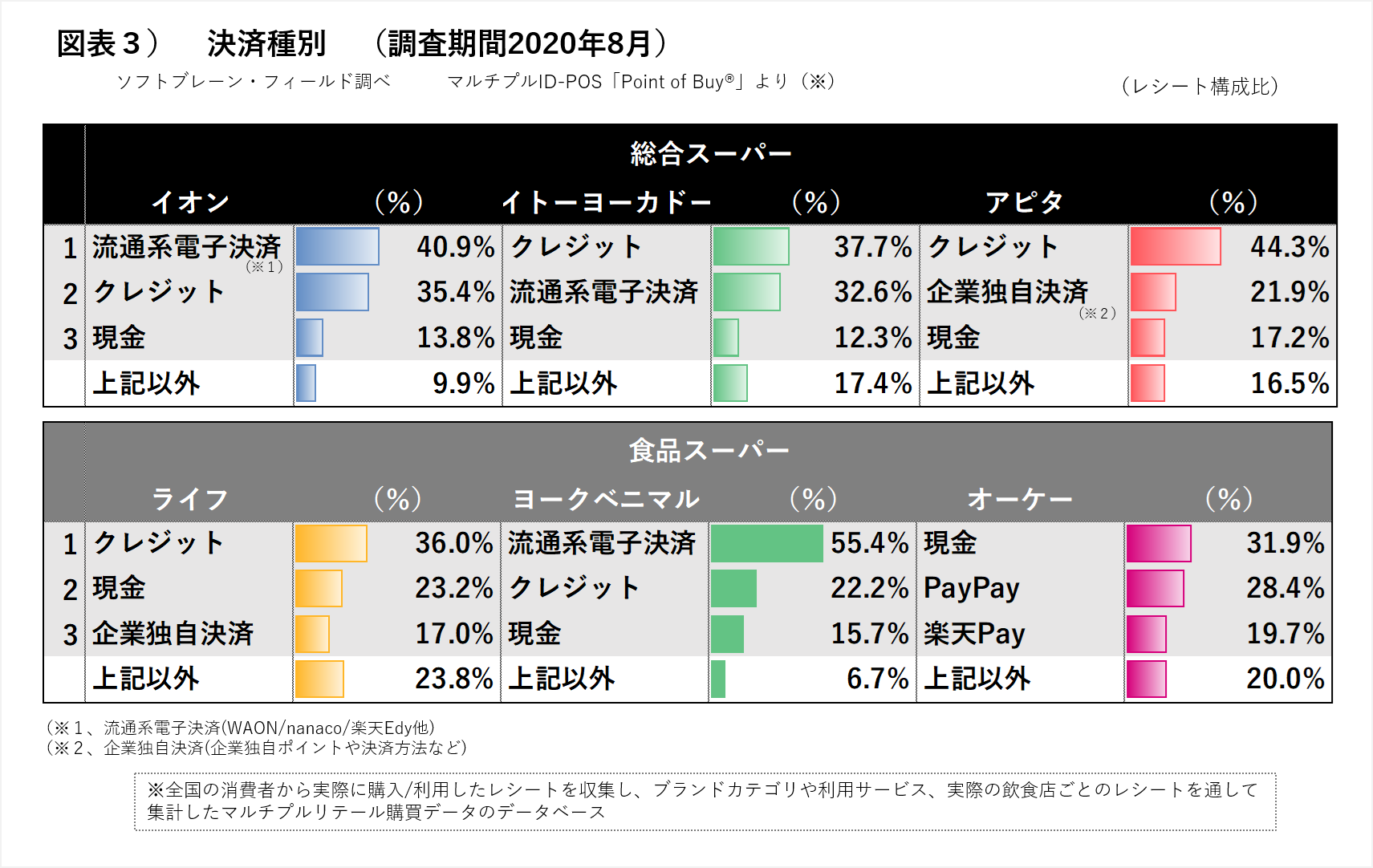

また、新型コロナ感染拡大後、買い物行動の変化として、感染防止対策からキャッシュレス決済を利用する人が増えていることが挙げられます。最後に、2020年8月の各チェーンのレシート枚数に占める決済種別を分析しました。

まず、流通系電子決済(イオンはWAON、イトーヨーカドー、ヨークベニマルはnanaco)の割合が大きいチェーンは、イオン(40.9%)、イトーヨーカドー(32.6%)、ヨークベニマル(55.4%)の3チェーンで、それらチェーンは、現金決済比率が他チェーンと比較すると低い傾向であったことがわかりました。(現金割合12.3%~15.7%)

また、アピタやライフは、チャージや支払い時に、ポイント還元などの特典がある企業独自の電子マネー決済(アピタはmajica 、ライフはLaCuCa)は、およそ2割にとどまり、クレジットカード決済のほうが、およそ4割と上回る結果となりました。

オーケーは、会員カードを発行すると(カード発行費200円)現金支払いの場合のみ、食料品の3%相当額が割引される独自割引を実施していたことから、現金(31.9%)による決済がおよそ3割で、他チェーンよりも高い傾向がありますが、昨年4月にはPayPayやLINE Pay、同12月には楽天Payを導入しています。

それらコード決済で支払った場合でも、割引が適用されるため、PayPay(28.4%)と、楽天Pay(19.7%)の決済割合がおよそ5割で、今まで慣れている現金の決済よりも、新規導入のコード決済のほうが上回っていました。

全体的にみると、現金以外の決済方法では、クレジットカード決済が、およそ2割~4割を占める結果となりました(オーケー以外)。

コロナ感染拡大以降においても、買い物時のポイント還元やお客様感謝デーなどの割引がある自社発行のクレジットカードや電子マネーでの決済方法を選ぶ方が多い傾向があります。

今回の分析結果から、19年下期と20年上期の総合スーパー(イオン・イトーヨーカドー・アピタ)および、食品スーパー(ライフ・ヨークベニマル・オーケー)のレシートを分析すると、全体に占める食品部門のレシート購入金額の割合が増加し、レシート1枚あたりの購入金額においても6チェーンすべてにおいて増加していました。コロナ禍による巣ごもり需要の拡大がそれらに寄与したことが考えられます。

新しい生活様式の浸透により、なるべく近くのお店で短時間で、人との接触をできるだけ抑え、買い物を済ませたいという消費者が増え、「買って外で消費する商品」から「買って家の中で消費する商品」のニーズが高まっています。1回の買い物の品数も増えていることから、計画的に買い物をする傾向が表れていました。

コロナ特需を一時的なもので終わらせないためにも、今後はそのための立地戦略や販売促進戦略、商品戦略はどうあるべきかということをしっかり考え、消費者の買い物行動やニーズの変化を総合的に捉えながら、それに応じた対応を展開していくことが大切であると言えそうです。

今後も当社では、コロナ禍での生活者の意識や行動の変化を分析し、迅速なマーケティング戦略に不可欠な調査データを提供して参ります。次回は、コロナ禍におけるコンビニエンスストアでの購買行動分析を予定しております。

調査データの引用・掲載および、総合・食品スーパーにおける、その他分析結果、チェーン別の動向などは、以下よりお気軽にお問合せください。

過去分析レポート※)コロナ禍における生活意識・行動変化レポート

・第1回目 「買い物行動分析」 https://www.sbfield.co.jp/press/20200820-15783/

・第2回目 「外食利用分析」 https://www.sbfield.co.jp/press/20200907-15841/

・第3回目 「菓子類の購入分析」 https://www.sbfield.co.jp/press/20200923-15874/

・第4回目 「ドラッグストア購買行動分析」 https://www.sbfield.co.jp/press/20201016-15939/

Point of Buy(R)データベースは、全国の消費者から実際に購入/利用したレシートを収集し、ブランドカテゴリや利用サービス、実際の飲食店利用者ごとのレシート(利用証明として)を通して集計したマルチプルリテール購買データです。

同一個人(シングルソース)から「消費行動」に関わる複数種類のデータを収集しており、ショッパーの行動結果からリアルなショッパーの実態に直接迫り、マーケティング戦略に不可欠なデータを、“より精度を高く” 企業・メーカーに提供します。

集計対象は、消費財カテゴリ68種類 約6,000ブランド、飲食利用カテゴリ10種類約200チェーン(2018年1月現在)。全ての利用証明に購入/利用理由(フリーコメント)がデータ化されています。

■当事業の特長:

- 日本初のレシートによる購買証明付き購買理由データ

- 「セゾンポイントモール」会員と、「Ponta Web」会員、「履歴書情報」のある当社登録会員「キャスト」で構成された334,187人のネットワークに基づく本人認証度の高いデータを提供

- 700企業以上のチェーン情報を公開

- ビジネスモデル特許による全チェーン共通オリジナルブランドマスター(※JICFS/IFDBベース)を生成

詳細はこちら https://www.sbfield.co.jp/press/20170222-10722

※JICFS/IFDB:JANコード統合商品データベース (一財)流通システム開発センター

■ サービス詳細参照ページ:

・「マルチプルID-POS購買理由データPoint of Buy(R)」

https://www.sbfield.co.jp/multi-idpos

・レシートで貯める https://aqfpob.com/

・レシート de Ponta https://ponta-receipt.jp/

・レシーポ https://receipo.com/

【ソフトブレーン・フィールド株式会社 会社概要】

ソフトブレーン・フィールド株式会社は、ソフトブレーン株式会社(市場名:東証1部・4779、本社:東京都中央区、設立年月日:1992年6月17日、代表取締役社長:豊田浩文)のグループ会社として、全国の主婦を中心とした登録スタッフ92,555名のネットワークを活用し、北海道から沖縄まで全国のドラッグストアやスーパー、コンビニ、専門店など187,000店舗以上をカバーし、営業支援(ラウンダー)や市場調査(ミステリーショッパー、店頭調査など)を実施しています。当社代表の木名瀬博は、2004年にアサヒビールの社内独立支援制度に応募し、合格第1号事業として独立しました。

「木名瀬 博のフィールド虎の巻」 URL:https://www.sbfield.co.jp/toranomaki

本社所在地 :東京都港区赤坂3-5-2 サンヨー赤坂ビル5階

設 立 :2004 年7 月 / 資本金 :151,499,329円

代表取締役社長 :木名瀬 博 URL : https://www.sbfield.co.jp/