【記事公開】知っておきたい 「終活生にとっての不動産」|property technologies

2019年6月に金融庁の金融審議会 市場ワーキング・グループの報告書「高齢社会における資産形成・管理」が公表されました。「ライフスタイルにもよりますが、老後資金2,000万円が必要」との内容でした。

資産形成には、大きく「貯蓄」と「投資」の 2 つの方法があります。「貯蓄」とは、お金を貯めて蓄えること、「投資」とは、将来に向けて増やしていくために金融商品などに資金を投じることです。

「貯蓄」と「投資」、どちらについても考えることは必要ですが、もう1点、老後資金を考えていくうえで大切なことは、「所有不動産の『今』の価値を把握しておくこと」です。

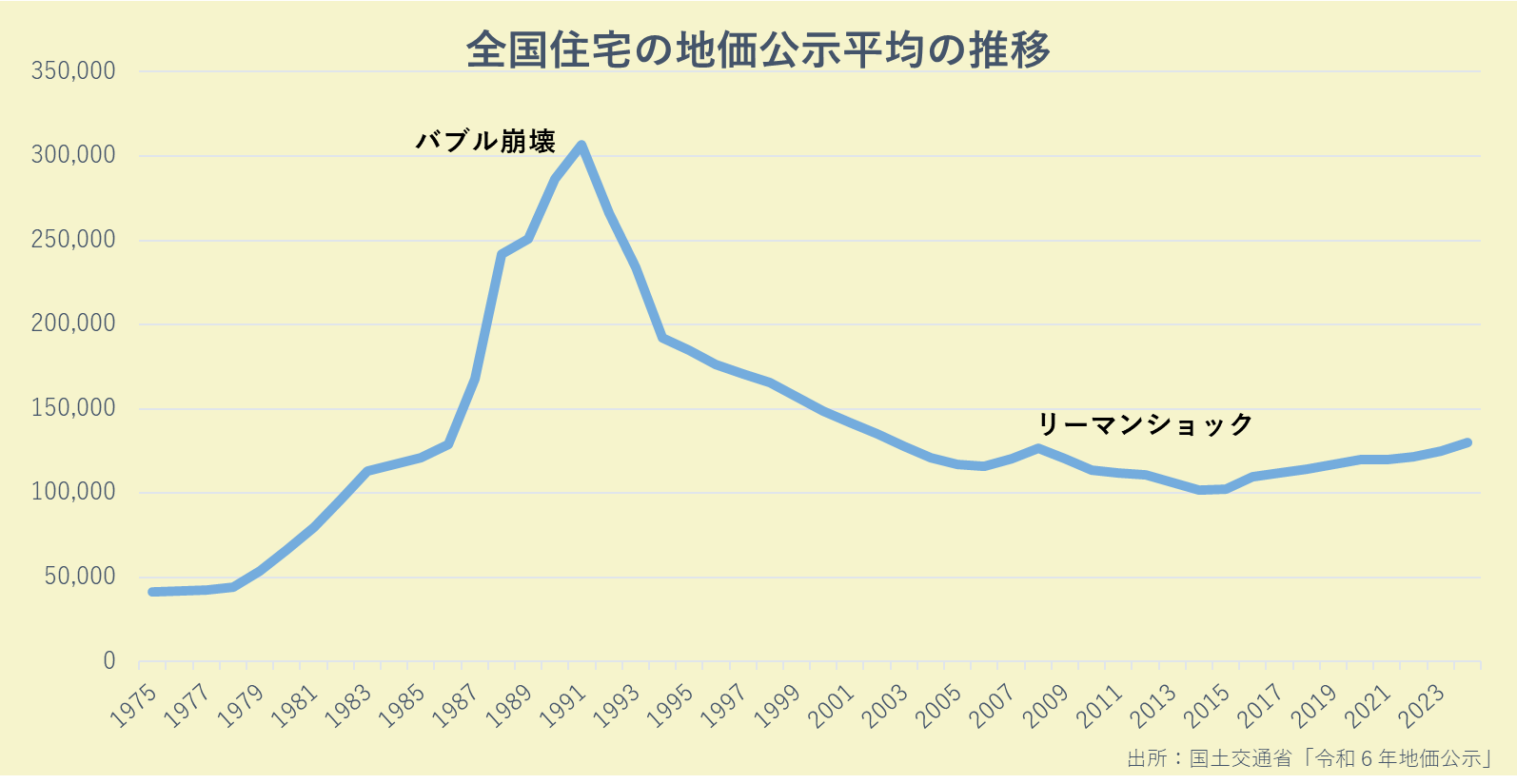

不動産の価値は市況により変化します。過去の例でいえば、1990年代初頭のバブル崩壊や2008年のリーマンショックの際に見られたような地価の下落など、不動産市況は生き物のように変化し続けています。

現在に目を向けてみますと、不動産経済研究所が2024年4月18日に発表した2023年度の平均価格(首都圏の新築分譲マンション1戸当たり)は、7,566万円で過去最高を更新しました。また東京23区での平均価格は、1億464万円となり、2024年4月19日付の日本経済新聞の報道によれば、この価格は記録を遡れる1990年度以降で最高を更新しました。さらに、2024年10月21日に不動産経済研究所が発表した2024 年度上半期での東京23区の平均価格は、1億1,051万円とさらに価格を押し上げており、新築マンションを中心に不動産価格は高い状況にあります。

ただし、いつまでも値上がり続けることがないと、我々は過去に学んでいます。

所有不動産の「今」の価値を知っておく必要性

不動産の価格は需要と供給の関係で決まるため、「定価」というものがありません。

つまり住宅の場合、

これが価格決定の一番大きな要因です。

上記の価格決定要因を踏まえて、なぜ「今」の価値を知っておく必要があるのか。それは「今」の所有不動産の市場価値を把握しておくことで、実物資産(所有不動産)を含む総資産が明確になるためです。

ここで注意すべき点は、明確になった「今」の価値は、文字通りあくまで「今」の価値であるということです。

例えば「今」、自宅を売却すると「5,000万円」の価値があったとしても、貯蓄額(金融資産)とは異なり、1年後も同価値である保証はありません。そのため、「5,000万円」はあくまで「今」の価値であることを認識したうえで資産形成・管理を考えていくことが必要です。

「今」の価値を知る選択肢

では、「今」の価値を知る選択肢にはどのようなものがあるでしょうか。

代表的な手段としては、不動産仲介会社(以下「仲介会社」)に査定を依頼し市場流通価格を算出してもらうことです。

仲介会社へ相談したり、メールで査定依頼をすると、立地や条件にもよりますが数日で結果の連絡・説明があります。

ただし、ここで注意すべき点は、仲介会社による査定価格はあくまで、「今」市場で流通している価格であるということです。

端的にまとめますと、

つまり、仲介査定価格は「今」の価値を示すものではありません。

もうひとつの手段としては、直接不動産会社に買取査定価格を算出してもらうことです。

例えば、AI査定プラットフォーム「KAITRY(カイトリー)」を利用した場合、マンション名を入力し、

① 広さ (例えば65㎡)

② 間取り (例えば3LDK)

③ 階数 (例えば4階)

を入力すると最短5秒で買取参考価格(※)が表示されます。

※1度だけ現地査定を実施、お部屋の状況によっては買取金額が上がることも下がることもあります。

この表示された査定価格と仲介会社の査定価格との大きな違いは、不動産会社が実際に買い取る金額(成約価格)であるという点です。

総資産の中で、価値を “なんとなく把握している” 実物資産(所有不動産)の「今」の価値を知ることは、将来の資産形成を考えるうえで必要不可欠です。

「所有不動産の売り時とはいつでしょうか?」と問われたら、大半の方は「高く売れる時(不動産市場価格の高い時)」とお答えになるでしょう。それはもちろん重要な要素の一つではありますが、実は最良の売却時期は個々の事情によって大きく異なります。それはどういうことか下記のケースで見てみましょう。

【ケース1】

「78歳(女性)」、「残債のないマンションに1人(夫は既に他界)で居住」、「息子夫婦は隣県で所帯を持っている」 場合

もし、近い将来に「住宅型有料老人ホーム」や「サービス付き高齢者向け住宅」などへの入居を考えているならば、入居するタイミングでまとまった初期費用や月額費用が発生します。資産形成の中で大きな支出となることは想像に容易いでしょう。そのために、高齢者施設への入居の際には、自宅のマンションを売却して金融資産にする備えをしておく必要があります。

すると、ここで売却価格の他にもう一点、スピード・タイミングという重要な要素が生まれます。

現金を必要とする「その時」に使える金融資産であることが重要だからです。

仮に10年後に最も高く売却できることがわかっていたとしても、1年後の必要な「その時」に使えなければ終活はうまくいかないでしょう。

いつの間にか所有不動産(実物資産)を「できるだけ高い金額で売却すること」が目的となってしまわないようにしましょう。金額は重要な要素の一つではありますが、自身のくらし・人生を幸せに過ごすことが目的であり、資産はそのための手段であることに立ち返ることが大切です。

【ケース2】

上記事例でさらに「体調を崩し入院を余儀なくされた」場合

所有不動産を売却し金融資産にするには、とても労力を必要とします。

その後も入退院を繰り返す場合、

・所有不動産の「今」の価値を知るために査定を依頼

・少しでも高く売却する手段を考え、満足のいく成約結果に辿り着く

そのためには険しい道のりと言わざるを得ません。

上記の例でも示したように、

【ケース1】では、必要な「その時」にすぐ現金化できる(またはできている)状況であれば、最良の結果につながる可能性は高そうです。

【ケース2】では、想定外の入院など人生プランの変更が起きた時に、健康で元気なときに積極的に行動し、現金化していればリスクの事前回避ができ、最良の結果につながるのではないでしょうか。

特に【ケース2】では、そのまま亡くなってしまった場合、相続の問題も発生します。終活を考えるうえで「相続をいかに考え準備するのか」は大変重要なことです。併せて、「100秒deキャッチアップ!!知っておきたい『実家じまい(マンションじまい)』のリアルな数字」もご覧ください。

「最良の売却時期」はどう考えるか

個別具体的な事情にもよりますが、所有者自身が「健康で判断能力を有した状態」であり、なおかつ「不動産市場価格の高い時期」に売却(実物資産を金融資産に)することが最良の結果につながりやすいと考えられます。

そして、ご自身のライフプランなど個別事情を鑑みたうえ、現金が必要となるタイミングを想定することで最良の売却時期を理解することができます。もしかしたら、その時期は「今」なのかもしれません。

関心を持たれた方は、一度自宅の「今」の資産価値を把握することをおすすめします。

ご自身の資産形成・管理の観点から、

「この先どのタイミングで現金が必要となるのか」

「いつまでに実物資産を金融資産にしておくべきか」

について整理してみましょう。

所有不動産(実物資産)を売却し金融資産にすると決めた場合、「自宅を売却した後のくらし」についても考える必要が出てきます。

所有不動産を早期に現金化することは、資産形成・管理、予期せぬ事態への対応という点で有利ですが、その後の生活・くらしを営む居住場所に関する疑問が残ります。

ご自身の健康状態が良好で判断力もしっかりとしており、所有不動産を希望通りの価格で売却できたとしても、同時期に希望する高齢者施設に入居できるとは限らないのが現実です。

「今、所有不動産を売却して現金化しておきたい」 けれど 「ライフスタイルの変更は少し先」

自宅を売却した後の「居住場所の選択肢」は複数考えられます。

1.住み替えて新しい場所でくらす(=不動産(実物資産)を居住用に購入する)

2.住み替えて新しい場所でくらす(=賃貸物件に入居する(借主として賃貸借契約を結ぶ))

3.住み替えずにこれまでの場所でくらすリースバック(借主として賃貸借契約を結ぶ)

4.住み替えずにこれまでの場所でくらすリバースモーゲージ(売却せずに自宅を担保に借入れ)

では、順に見ていきましょう。

「1」については、新たに不動産(実物資産)を取得しては、そもそもの資産形成や管理に伴う売却理由に合いません。他に、特殊な事情がない限りは解決策とはならないでしょう。

「2」については、一定のメリットがあります。不動産を高く売却できる時期は、購入金額も高くなります。そのような時期には購入することを避け賃貸物件に住み、今後不動産市場価格の変化(下落)があった時期に購入すれば実物資産の売買としては成功といえるでしょう。ただし「1」と同様に、実物資産を購入してしまっては、そもそもの資産形成・管理に伴う売却理由に合いません。また、リスクとして、年齢が高齢になるほど賃貸物件の借主となることが難しくなります。

「3」については、リースバック(sale & leaseback)を利用した選択肢です。

リースバックとは、所有している不動産を売却したあとも、もとの所有者が引き続き賃貸物件として(不動産を購入した買主から借りるかたちで)同じ物件に住み続けられる仕組みです。不動産市場価格の高い時期に売却(現金化)し、なおかつその後も住み慣れた場所でくらすことができます。

『老後の資金が足りないので現金(金融資産)化したいものの、住み慣れた今の家を離れたくない』

『すぐにまとまった資金が必要なものの、住環境を変えたくないので家の売却ができない』

というような悩みを解決する選択肢にもなります。

「4」については、リバースモーゲージを利用した選択肢です。「1」「2」「3」とは異なり、所有不動産を売却しないでお金を借りることができる選択肢です。

リバースモーゲージとは、所有不動産を担保として融資上限額までお金を借りられる仕組みです。所有者が亡くなったときに、担保としていた所有不動産を売却し、借りていたお金を返済することになります。

『住み慣れた家で老後のくらしを考えている』

『年金や貯蓄だけでは足りない老後の生活費を補いたい』

というような悩みを解決する選択肢にもなります。

まずは、できることから

上記のことから「所有不動産の売却(実物資産を金融資産にしておく)=引越しが必要」ではないことをご理解いただけたのではないでしょうか。将来の資産形成を考えるうえで、ご自身の所有不動産の売却(金融資産化)や売却後のくらしのあり方について、さまざまな選択肢があります。また、個々の事情、思い描く未来のくらし、そのために必要な資産は人によって異なります。

ここまでお読みいただいて、大きな重圧を感じた方もいらっしゃるかもしれません。でも、大丈夫です。まずは、あなたの思い描く未来を想像してみましょう。その未来を実現するために必要なものが資産形成・管理です。肩肘張らずに、できることから動いて行きましょう。

まずは、一度自宅の「今」の資産価値を把握することをおすすめします。

終活の中の資産形成に含まれる「所有不動産に関する整理・すすめかた・選択肢等」を中心にお話してきました。

終活をはじめる時期に決まりはありません。極端な例ですが、30代から終活を始めても早すぎることはありません。

現在の年齢に関わらず、終活が気になったのであれば、今できることから手をつけてみてはいかがでしょうか。

(編集・執筆/property technologies 永江 直人)

適用に際しての具体的な注意点

・上記は令和6年10月末時点の適用法令・通達等に基づき記載しております。

・上記事例等は一例であり実際に適用する場合にはご自身が適用要件を満たしているか専門家等にご確認の上適切にご対応頂きますようお願い致します。

・本記事の記載内容にあてはめて適用することを保証するものではありませんのでご留意願います。

■株式会社property technologies(プロパティ・テクノロジーズ)について

「UNLOCK YOUR POSSIBILITIES. ~テクノロジーで人生の可能性を解き放つ~」というミッションを掲げています。年間33,000件超の不動産価格査定実績やグループ累計約12,000戸の不動産販売で培ったリアルな取引データ・ノウハウを背景に、「リアル(住まい)×テクノロジー」で実現する「誰もが」「いつでも」「何度でも」「気軽に」住み替えることができる未来に向け、手軽でユーザーにとって利便性の高い不動産取引を提供しています。

<会社概要>

会社名:株式会社property technologies

代表者:代表取締役社長 濱中 雄大

URL:https://pptc.co.jp/

本社:東京都渋谷区本町3-12-1 住友不動産西新宿ビル6号館12階

設立:2020年11月16日

上場:東京証券取引所グロース市場(5527)

本コラム内容は、情報提供を目的とし掲載時点の法令等に基づき掲載されており、その正確性や確実性を保証するものではありません。

本コラムに基づくお客様の決定・行為およびその結果について、当社グループは一切の責任を負いません。

最終的な判断はお客様ご自身のご判断でなさるようにお願いします。なお、本コラムの掲載内容は予告なしに変更されることがあります。